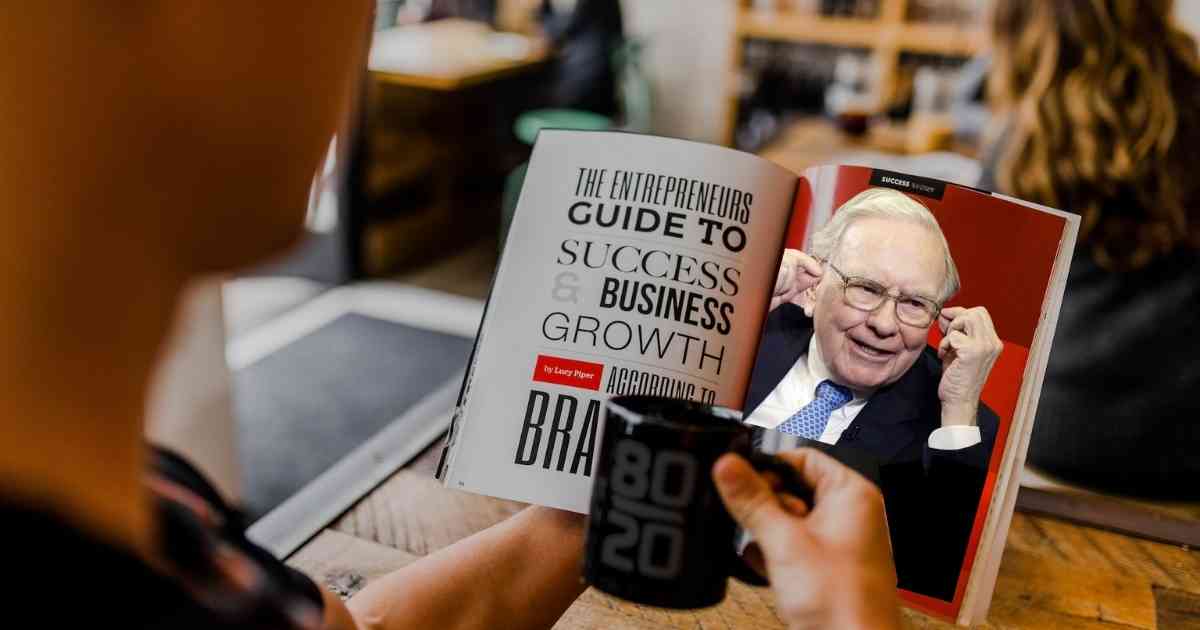

Se George Soros è considerato come uno degli esponenti della finanza più influenti, Warren Buffett, viene ritenuto il più grande investitore di tutti i tempi.

Oltre a ripercorrere la sua vita, ti racconterò come ha costituito la sua fortuna e quali insegnamenti ha dato e continua a fornire a chi vuole far parte del mutevole mondo della finanza.

Definito l’oracolo di Omaha, Buffett deve la propria grandezza alla sua capacità nella gestione degli investimenti finanziari, acquisita sin da bambino, oltre al suo immenso talento per gli affari e gli insegnamenti ricevuti da alcuni bravi maestri incontrati lungo il suo cammino. Forbes nel 2008 lo ha eletto come l’uomo più ricco del mondo mentre, secondo il Bloomberg Billionaires Index, fino al mese scorso risultava essere al settimo posto, con un patrimonio di 98,4 miliardi di dollari.

Warren Edward Buffett nasce nello Stato del Nebraska, a Omaha il 30 agosto 1930; è il secondo di tre figli ed unico figlio maschio della famiglia.

Inizia alla Rose Hill Elementary School, nella sua città natale, la sua istruzione ma nel 1942 suo padre Howard viene eletto membro del Congresso degli Stati Uniti e quindi si trasferisce con la famiglia a Washington, dove completa la scuola elementare. I suoi studi proseguono presso l’Alice Deal Junior High School, ottenendo poi un master alla Columbia Business School, l’Università dove insegna un professore, Benjamin Graham, che diventerà suo idolo, per aver scritto un libro dal quale Buffett prenderà ispirazione, “The intelligent investor”.

Si dedica agli investimenti azionari fin da giovanissimo e, all’età di 11 anni, acquista tre azioni di Cities Service Preferred per 38 dollari ognuna, assieme alla sorella Doris. Il titolo si deprezza dapprima a 27 dollari per poi risalire fino a 40 e il giovane Warren, vedendo un sicuro guadagno si decide a venderle; peccato però che quelle azioni continueranno ad apprezzarsi fino a raggiungere i 200 dollari di quotazione.

Pentito della sua scelta, questa esperienza lo segnerà per sempre, fornendogli un insegnamento fondamentale per la sua vita da investitore.

Pazienza e fattore tempo diventeranno due dei cardini principali nella sua filosofia lavorativa. Dopo la laurea presa alla Columbia University, Warren Buffett lavora per la società newyorkese Graham-Newman Corp. del suo mentore, il primo hedge fund della storia e, quando Graham va in pensione nel 1956, gli offrono la carica di socio che però rifiuta per tornare nella sua città natale.

Ritiene che, con il capitale messo da parte e il suo fiuto per gli affari, potrà vivere tranquillamente di rendita ma i suoi parenti ed amici gli chiedono di gestire il loro denaro e così fonda la Buffett Partnership da cui comincia la sua ascesa nel mondo degli investimenti.

Come ha generato la sua fortuna

Vediamo come Buffett ha generato la propria fortuna e quale è stata l’escalation che lo ha portato ad essere uno degli uomini più ricchi del mondo. Viene considerato il genio degli investimenti, uno che non ha mai sbagliato un colpo, tanto da essere soprannominato “l’oracolo di Omaha” e che ogni anno è chiamato a presiedere la cosiddetta Woodstock del capitalismo, la riunione degli azionisti della Berkshire Hathaway che raduna più di 20.000 visitatori provenienti da ogni parte del mondo, pronti a pendere dalle sue labbra.

Questo suo acume per gli affari si era manifestato in Buffet sin da piccolissimo: anche se l’avvicinamento al mondo degli investimenti fu all’età di 11 anni, Warren, 5 anni prima aveva avviato il suo primo business, comprando dal nonno 6 casse di Coca Cola, marchio che sarà una costante nei suoi investimenti, rivendendo ogni bottiglia con 5 centesimi di guadagno.

A 14 anni compilò la sua prima dichiarazione dei redditi, vendendo i giornali porta a porta e nel periodo scolastico fu l’unico studente in grado di poter vantare guadagni superiori a quelli del personale insegnante, grazie al reddito derivante dall’affitto di una fattoria. Ecco perché quando avviò il fondo d’investimento Buffett Partnership, tutte le persone che gli avevano dato da gestire i propri soldi, erano certe che con lui sarebbero state al sicuro.

Nel 1962 fa confluire il fondo nella Berkshire Hathaway, un’industria tessile in declino di cui inizierà ad acquisire piano piano le partecipazioni e qualche anno dopo ne diventerà proprietario. Con questa azienda, insieme al socio Charlie Munger, comincia ad acquistare dal 1965 alcune aziende sottovalutate nei settori più disparati, dai servizi all’industria, dalle assicurazioni alla biancheria, passando per società che offrono proprietà frazionate di jet privati.

Acquisisce poi la Mid American Holding, attiva nel settore dell’energia e, nel 1967 tramite la Berkshire Hathaway, due compagnie assicurative, la National Fire and Marine Insurance Company e la National Indemnity Company.

Dal 1985 la sua holding abbandona definitivamente il ramo tessile per dedicarsi esclusivamente a quello assicurativo, diventando dal 2018 il primo azionista di Cattolica Assicurazioni e uno dei più grandi riassicuratori mondiali dopo la svizzera Swiss Re e la tedesca Munich Re.

Ma il suo portafoglio di azioni non si ferma al campo assicurativo: sempre seguendo la teoria del Value Investing del professor Graham, anno dopo anno provvede ad acquisire azioni di aziende oggi miliardarie. Ancora oggi nel portafoglio della Berkshire Hathaway i primi 4 titoli sono Apple, Coca Cola, Bank of America e Chevron, azienda del settore petrolifero ma accanto a questi troviamo partecipazioni a Walt Disney, McDonald’s, Gillette, Washington Post, IBM, American Express, Amazon e molte altre.

Un capitolo a parte merita la sua filantropia perché, oltre ad essere un leggendario investitore, Buffett è anche un grande filantropo, soprattutto in favore della Bill&Melinda Gates Foundation, fondazione che si occupa di finanziare progetti che hanno l’obiettivo di contrastare la povertà, le malattie e l’iniquità a livello mondiale.

Ha fatto molto scalpore nel 2006, la sua donazione 37 miliardi di dollari in azioni benefiche per le popolazioni del Terzo mondo. Nel giugno dello stesso anno annunciò un piano per elargire circa l’83% della sua fortuna in beneficenza, impegnandosi poi a donare l’equivalente di circa 10 milioni di azioni di classe B della Berkshire Hathaway alla stessa fondazione per un valore di circa 30 miliardi di dollari.

Anche il suo stesso testamento sarà un manifesto di questa sua voglia di donare ai bambini meno abbienti di tutto il mondo in quanto il suo intero patrimonio sarà suddiviso tra cinque fondazioni benefiche.

Le lezioni di Warren Buffet

Per chi vuole provare, seppur con le dovute proporzioni, a ripercorrere i suoi stessi passi nel campo della finanza, le lezioni di Warren Buffett o meglio il suo metodo, chiamato proprio metodo Buffett, sono come la Bibbia.

Considerato l’investitore migliore di tutti i tempi, la sua figura esula però dal consueto schema in base al quale solo i pirati o gli squali possono vincere nel mondo degli affari, Warren è infatti un uomo ancora oggi molto umile ed ha sempre vissuto una vita molto semplice.

Risiede ancora nella casa che comprò nel 1957, prende uno stipendio di 100.000 dollari l’anno, nonostante abbia un patrimonio 600.000 volte maggiore, risponde di persona al telefono e si sposta in metropolitana.

In tal senso una delle sue frasi più celebri e che ama ripetere spesso, delle altre parlerò dopo, è che “Wall Street è l’unico luogo in cui chi arriva in Rolls-Royce chiede consiglio a chi arriva in metropolitana.”

Alla base delle sue tecniche di investimento c’è innanzitutto la teoria del suo mentore Graham quella del Value Investing, ossia l’abilità di investire in titoli sottovalutati e tenerli per lunghissimi periodi. Un altro caposaldo del suo metodo è la ricerca dell’azienda su cui investire che deve essere solida, in salute e sul mercato da tanti anni, in modo che sia chiara la sua capacità di superare gli alti e bassi: la sua selezione si basa sull’analisi del business d’impresa, dei vantaggi competitivi, l’onestà e le capacità dei vertici aziendali e soprattutto sul prezzo di mercato.

E’ fondamentale quindi, per il suo modo di investire, lo studio attentissimo di un’azienda prima di acquistarla, privilegiando sempre la razionalità nelle proprie scelte ed evitando di farsi prendere dall’emotività, anche quando si ha paura di perdere i soldi investiti oppure si vorrebbe vederli fruttare in fretta. Ecco perché parla anche di pazienza come di altra virtù necessaria per investire nel mercato azionario, dote che molti credono di avere ma che in realtà pochi possiedono, così come è indispensabile, secondo lui, la capacità di non farsi mai prendere dal panico quando le cose non vanno bene.

Ho parlato all’inizio di lezioni, perché, in realtà, Buffett non ha mai dettato delle regole o dei parametri da seguire ma soltanto delle linee guida che si evincono dalle interviste che rilascia, dal suo modo di comportarsi e dalle lettere che scrive annualmente agli azionisti della sua Berkshire Hathaway.

Le linee ispiratrici secondo gli studiosi del suo pensiero non riguardano i comportamenti che un investitore deve avere quando si approccia al mercato azionario ma sono dei parametri oggettivi da verificare sui titoli:

- i manager devono aver gestito razionalmente i soldi degli azionisti;

- l’impresa deve aver veramente aumentato nel tempo i guadagni dei suoi azionisti;

- al momento dell’acquisto la quotazione deve essere almeno 25% inferiore al valore intrinseco;

- i manager devono essere in grado di convertire le vendite in profitto;

- l’impresa deve aver evitato l’eccesso di debiti;

- l’azienda deve aver performato in maniera consistente;

- i manager devono aver veramente aumentato il valore per gli azionisti.

Accanto a queste linee guida, ogni volta che viene intervistato o invitato a qualche congresso Warren cita qualcuna delle sue frasi più celebri che sintetizzano il suo pensiero:

- “Il mercato azionario è semplice. Basta acquistare per una cifra inferiore al loro valore intrinseco quote di una grande azienda gestita da dirigenti integerrimi e capaci, e quindi conservare quelle quote per sempre.”

- “L’investimento deve essere razionale. Se non lo capite, non lo fate.”

- “Il rischio nasce dal non sapere cosa stai facendo.”

- “La diversificazione è una protezione contro l’ignoranza. Non ha molto senso per coloro i quali sanno cosa stanno facendo.”

- “I soldi vi possono introdurre in ambienti più elevati ma non possono cambiare il numero di chi vi ama o il vostro stato di salute.”